公用事业 - 北京市 - 官网: www.cypc.com.cn

上市时间: 2003-11-18

滚动市盈率(TTM): 0.0

股息率: 0.0 %

主营业务: 大型水电运营。

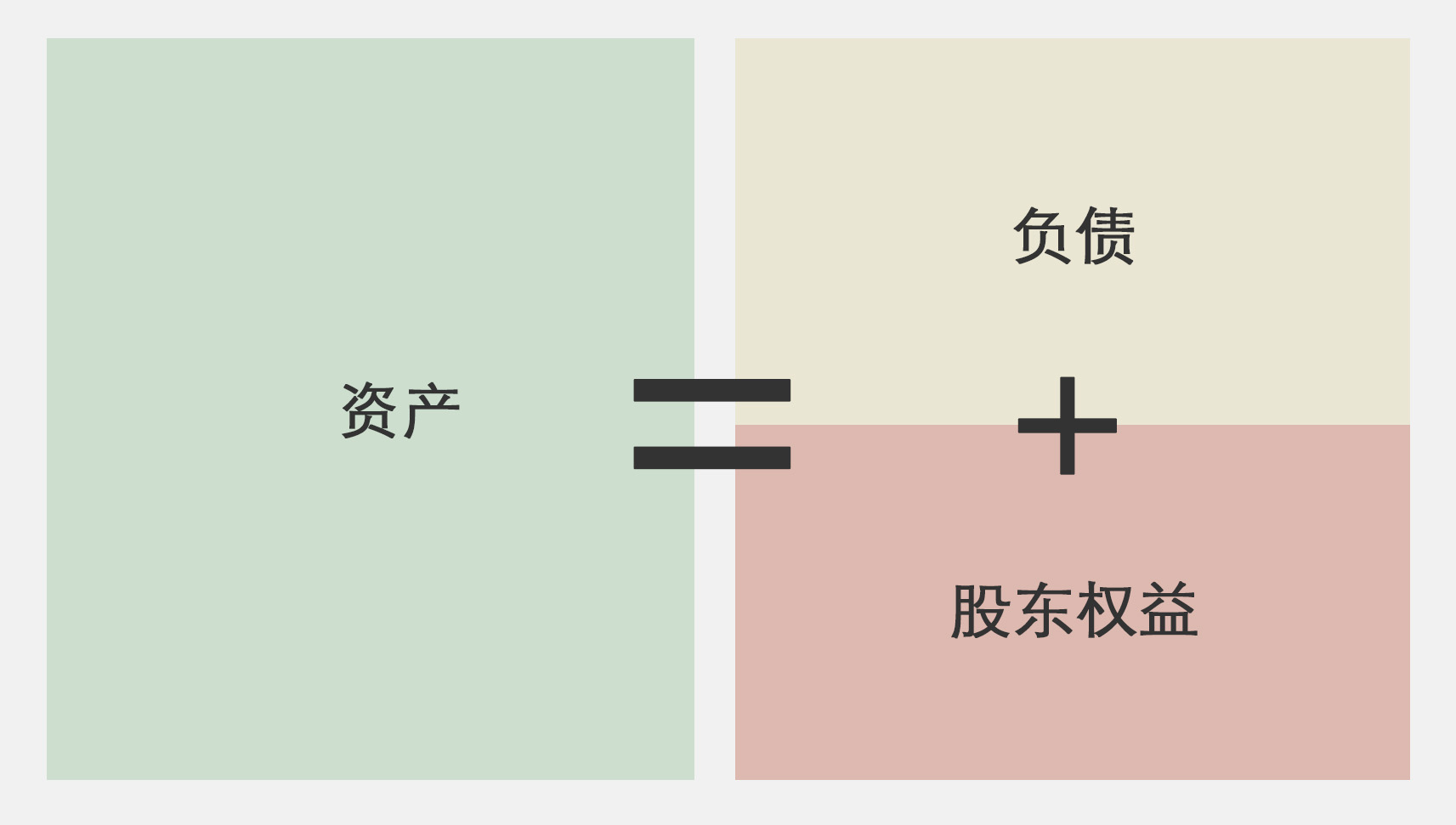

| 资产负债比率(占总资产%) | 2019 | 2020 | 2021 | 2022 | 2023 |

| 现金与约当现金 | 2.47 | 2.78 | 3.02 | 1.84 | 1.36 |

| 应收账款 | 1.02 | 1.26 | 1.34 | 2.69 | 1.54 |

| 存货 | 0.08 | 0.09 | 0.14 | 0.1 | 0.1 |

| 流动资产 | 3.72 | 4.43 | 5.46 | 4.68 | 3.1 |

| 总资产 | 100 | 100 | 100 | 100 | 100 |

| 应付账款 | 0.03 | 0.26 | 0.21 | 0.16 | 0.23 |

| 流动负债 | 18.87 | 23.68 | 16.25 | 15.86 | 25.18 |

| 长期负债 | 30.53 | 22.53 | 25.83 | 39.88 | 37.71 |

| 股东权益 | 50.6 | 53.79 | 57.92 | 44.26 | 37.11 |

| 总负债+股东权益 | 100 | 100 | 100 | 100 | 100 |

| 类别 | 红利发放日 | 2019 | 2020 | 2021 | 2022 | 2023 |

| 分红水平 | 每10股 分红(元) | 6.8 | 6.8 | 7.0 | 8.15 | N/A |

| 分红率 | 66.16 | 69.44 | 59.06 | 70.57 |

| 类别 | 财务比率 | 2019 | 2020 | 2021 | 2022 | 2023 |

| 财务结构 | 负债占资产比率 | 49.4 | 46.21 | 42.08 | 55.74 | 62.89 |

| 长期资金占不动产/厂房及设备比率 | 97.58 | 103.15 | 108.07 | 124.17 | 107.32 | |

| 偿债能力 | 流动比率 | 19.72 | 18.69 | 33.56 | 29.52 | 12.29 |

| 速动比率 | 19.32 | 18.33 | 32.68 | 28.91 | 11.89 | |

| 经营能力 | 应收账款周转率(次) | 17.86 | 17.47 | 14.97 | 5.48 | 6.58 |

| 平均收现日数 | 20.16 | 20.61 | 24.05 | 65.69 | 54.71 | |

| 存货周转率(次) | 84.68 | 83.85 | 56.14 | 42.86 | 57.1 | |

| 平均销货日数(在库天数) | 4.25 | 4.29 | 6.41 | 8.4 | 6.3 | |

| 不动产/厂房及设备周转率(次) | 0.21 | 0.21 | 0.25 | 0.25 | 0.21 | |

| 总资产周转率(次) | 0.17 | 0.18 | 0.17 | 0.11 | 0.14 | |

| 获利能力 | 股东权益报酬率 RoE | 14.74 | 16.15 | 14.37 | 9.7 | 11.94 |

| 总资产报酬率 RoA | 7.29 | 8.44 | 8.03 | 4.77 | 4.86 | |

| 营业毛利率 ① | 62.51 | 63.4 | 62.06 | 57.29 | 57.83 | |

| 营业利益率 ② | 54.0 | 56.93 | 59.08 | 51.74 | 42.53 | |

| 经营安全边际率 = ② / ① | 86.39 | 89.79 | 95.2 | 90.31 | 73.54 | |

| 净利率 = 纯益率 | 43.24 | 45.87 | 47.6 | 41.58 | 35.79 | |

| 每股盈余(元) | 0.98 | 1.19 | 1.16 | 0.94 | 1.11 | |

| 税后净利(百万元) | 21567.4 | 26506.3 | 26485.4 | 21649.3 | 27956.4 | |

| 现金流量 | 现金流量比率 | 65.16 | 52.27 | 66.91 | 33.69 | 44.91 |

| 现金流量允当比率 | 174.02 | 181.61 | 171.81 | 156.49 | 135.8 | |

| 现金再投资比率 | 7.41 | 8.6 | 5.71 | 1.72 | 6.78 |

| 营业活动现金流量(百万元) | 36464.4 | 41036.9 | 35732.5 | 30912.7 | 64718.7 |

| 投资活动现金流量(百万元) | -6631.5 | -36037.3 | -6565.2 | -4093.1 | -12806.0 |

| 筹资活动现金流量(百万元) | 114996.6 | 123006.7 | 107750.0 | 87284.1 | 224324.7 |

1. ROE 五年中四年超过10%,2022年略微低于10%。可能是由于疫情用电需求小幅下降。

2. 收现金公司(平均收现日数约20天),现金与约当现金占总资产比例未达到10%,只有1-2%。流动资产较少。营业活动现金流量和税后净利大于0,2020前的三年连续增长并且变化趋势相同。2021年和2022年连续下降。营业活动现金流量和税后净利保持百亿级别。

3. 毛利率基本保持60%以上,营业利益率保持在50%以上,经营安全边际率达到80%以上,净利率基本保持40%以上。以上数据2022年有出现小幅下降,但总体稳定。公司非常赚钱,而且能很好的控制成本,即使在疫情期间也有宽裕的获利空间来抵御风险。

4. 负债占总资产比率维持在40-50%之间。2022年小幅蹿升至55%。长期资金占不动产比率除了18,19两年略微低于100%,其他三年均高于100%。说明公司没有出现“以短支长”的错误。公司有短期偿债风险。流动比率和速动比率均远远低于200%和150%的要求,只维持在20-30%。公司流动资产占总资产比率维持在5%以下,低于流动负债的20%左右的比例。然而该公司有极强经营能力。完整生意周期约在30天左右,平均收现日数25天,平均销货日数约4天左右。公司只有在2022年生意周期达到73天,可能是因为疫情原因导致资金回笼速度下降。总体而言,公司随时有稳定资金流入,企业资金储备可以随时补充,持续经营和应对市场风险能力非常强。

5. 分红金额持续增加,分红率持续保持在60%以上。

总结:2022年前四年该公司表现极好。2022年疫情导致RoE和平均收现日数不平稳。公用事业头部企业,RoE前5,毛利率,净利率和分红率均为行业第一。

技术分析:近期关注状态A是否出现。

- 对会员公开 -

2019年业绩一般般,但是这个股北向资金关注很高,拿着每年等分红就行!

个人不太喜欢这种电力股~~

大气的名字。看好你→

- 对会员公开 -

1ROE 平均达到15,很平稳。

2平均收现日数稳定在20左右,几乎属于收现金行业,重资产行业,现金与约当现金只有百分之2左右,流动资产只有百分之四。居安思危的能力还是有点差。(风险)

3毛利率稳定在60%,经营边际平均大于80%,说明这家企业很有规模,并善于控制成本,获利能力极强,非常值得投资。

4股东权益2016下降过一次,之后又慢慢有所增加,负债率偏高长期负债达到30,但是短期负债稳定且比较少。没有出现以短止长,但是偿债能力很差。(风险)

5每年都分红,且分红逐率达到了60%非常慷慨,毛利率达稳定在60%,且每年税后净利,营业收入成年上涨,公司处于高速发展阶段,投资的理想型。

电力行业不容易受中美贸易影响,需求稳定。

交易分析:准备入场,目前仍处于2019.7月的上涨阶梯中。

- 对会员公开 -

- 对会员公开 -

进场点在上月出现